Solitamente, quando si inizia un corso di opzioni binarie, il primo passo usuale consiste nel definire cosa sono le opzioni binarie, come investire nelle opzioni, perché scegliere le opzioni binarie. Ma questa volta cambieremo approccio anche perché quando è ben saldo il bagaglio propedeutico, il passo successivo è molto più facilitato.

Oggi vogliamo imparare ad osservare il mercato e ci chiederemo se vogliamo anticiparlo o seguirne le dinamiche. Ecco cosa ci può servire.

Le medie mobili. Cosa sono?

Innanzitutto, questa è una cosa che chi studia matematica applicata ha sempre appreso anche per i concetti più complessi ed apparentemente irraggiungibili. Dire, “Io non ci sono portato” è sbagliato perché tutti siamo in grado di intelligere i concetti. Ecco, appunto quello che dovete fare è abbandonare ogni meccanismo di routine ed imparare a ragionare su quello che si osserva, volta per volta. Perché vi stiamo dicendo questo? Perché uno degli errori più comuni che si fanno con l’analisi tecnica delle opzioni binarie è non riuscire a “contestualizzare” il modello matematico al mercato a cui è riferito. E questo accade di frequente anche con le medie mobili che, sicuramente l’avrete capito, le possiamo costruire anche noi, assegnando i parametri che più convengono.

Prima di tutto, affrontiamo il concetto di media e, poi, l’applichiamo per i nostri scopi.

Che cosa è la media? La media, in campo discreto, è un numero. Se vogliamo man mano ricalcolarla, al variare di altri parametri, la media si sposta continuamente e diventa, pertanto, mobile. Se ci stanchiamo di applicare manualmente i valori (anche perché questo non è possibile) e vogliamo fidarci di un modello matematico automatico, il modello centrerà automaticamente la media, a seconda delle esigenze di analisi (media mobile adattiva).

Come possiamo calcolare la media? In tanti modi, a seconda di come vogliamo interpretare quello che osserviamo.

Media aritmetica semplice: nessun valore contribuisce più degli altri alla media. Se abbiamo a che fare con i prezzi, pertanto, non ci interessa fare in modo che i prezzi più vicini incidano di più sul risultato finale rispetto ai prezzi più lontani. Ma perché dovremmo volere questo? Per una sostanziale ragione: c’è stato ultimamente un evento che ha “pesato” sul rialzo dei prezzi mentre i periodi passati sono stati interessati da deviazioni transitorie dei prezzi. Dato che catturare il “trend” dominante con la media è più indicato, meglio dare più peso ai periodi più significativi (non per forza, i periodi più vicini ma solo quelli in cui è successo qualcosa di significativo, che sia un comunicato ufficiale che incide su quell’asset oppure qualunque rumours noto dagli investitori). Tutto questo, la media aritmetica semplice non ce lo consente di fare.

Ma come si calcola la media aritmetica semplice?

Abbiamo n osservazioni (nel nostro caso, i prezzi). Ebbene, se li sommiamo e li dividiamo per la loro numerosità, abbiamo la media aritmetica semplice.

Ecco la formula: (p1 + p2+……..pn) / n

Come possiamo assegnare diverso peso alle osservazioni? Se la legge “aritmetica” è quella che fa per il nostro caso, ci basta fare delle ponderazioni.

Quindi, la media aritmetica semplice ponderata sarà del tipo: (p1(3)+p2+….pn(1,50))/n

I pesi li abbiamo assegnati noi discrezionalmente. Perché abbiamo deciso così nel nostro esempio?Perché riteniamo che nel periodo 1 vi sia stata un’amplificazione sui prezzi, almeno il doppio del periodo n. In questo caso, i prezzi si muovono con chiarezza agli estremi.

Perché la legge “aritmetica” potrebbe non soddisfarci? Certe “configurazioni” tipiche dei prezzi sono non molto lineari ed assumono la forma “curvilinea”. Dobbiamo, pertanto, ricorrere a leggi che non richiedano la “linearità” dei valori. Come si può capirlo?

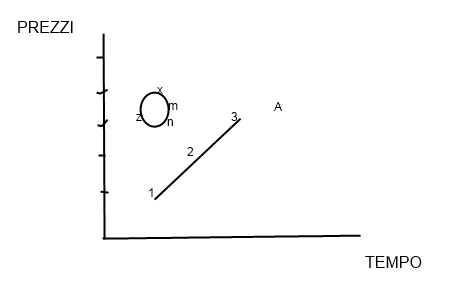

Osservate i prezzi, man mano che si presentano. Prendete un foglio bianco. Fate un diagramma cartesiano: sull’asse delle ascisse mettete il tempo, sull’asse delle ordinate i prezzi. Provate a fare il gioco dell’enigmistica che consiste nell’unire i puntini.

Se p2=2p1….e così via…cosa otterrete?

Questa rappresentazione non la dovete prendere come molto “fedele” ma rende bene quello che vi vogliamo far capire. Come si muovono i prezzi? In realtà spesso, i prezzi ritornano sui loro passi e difficilmente seguono una forma rettilinea. Il tempo chiaramente lo decidiamo noi ed è quel lasso di osservazione, minimo, che abbia qualche significatività per il nostro sottostante. E’ il nostro frame-rate, in gergo.

Questa rappresentazione non la dovete prendere come molto “fedele” ma rende bene quello che vi vogliamo far capire. Come si muovono i prezzi? In realtà spesso, i prezzi ritornano sui loro passi e difficilmente seguono una forma rettilinea. Il tempo chiaramente lo decidiamo noi ed è quel lasso di osservazione, minimo, che abbia qualche significatività per il nostro sottostante. E’ il nostro frame-rate, in gergo.

Quindi, potremmo aver bisogno di una media geometrica, di una media esponenziale. Non conoscete le formule? Prendete un manuale di statistica elementare, leggetele ed applicatele. Non serve un genio per farlo! L’importante è che ci sia cognizione logica in quello che si fa.

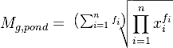

Ad esempio, ecco come si fa a calcolare la media geometrica ponderata:

In questo caso, f rappresenta le potenze a cui vogliamo elevare le singole osservazioni. Se ricavate man mano i valori (ricordatelo sempre: la media è un numero comunque e sempre) e li congiungete, vedrete venire fuori un disegno diverso. Il tracciato dei prezzi deve essere catturato dal nostro modello, nel modo più affidabile possibile.

Come fare a verificare se quella media riflette il vostro scenario di osservazione? Semplice, osservate i prezzi e vedete se sostituendo i numeri al modello e segnandoli sul grafico, riuscite a catturarli.

Chiaramente, questo ci serve per stimare il grado di affidabilità del nostro modello.

Qualcuno risponderà: bello parlare dopo che i prezzi sono già stati osservati. Io voglio anticiparlo il mercato ed essere io a prevederli prima che avvengano!

Vi possiamo dare un consiglio? Il miglior modo di utilizzare il metodo delle medie mobili è quello di fare trend following, dato che è difficile anticipare il mercato. Quindi, invece di posizionarci prima che avvenga un trend al rialzo o al ribasso, identificheremo, piuttosto, l’inversione di rotta. I prezzi salgono, per poi scendere.

Perché la media mobile ci consente di capire quando la direzione dei prezzi cambia? Sempre se non dovesse cambiare la legge sottostante alla variazione dei prezzi (ad es. evento imprevisto che ha creato un ipercomprato o un ipervenduto particolarmente consistenti), il ciclo “naturale” di ritorno dei prezzi non ci tradirà. La velocità di contro-risposta del mercato, adeguata al nostro modello comportamentale, sarà quella che ci interessa, salvo a-direzionalità.

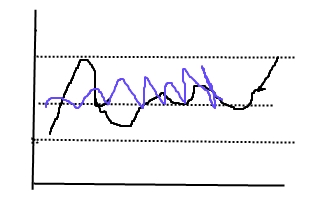

Per le medie mobili ci vuole molta direzionalità di trend, altrimenti sono inutili. Ecco un esempio.

In blu, i prezzi hanno poca direzionalità e molti “swing” o variazioni laterali di consolidamento in cui non prevale né la domanda né l’offerta. Oppostamente, una direzionalità più chiara è visibile nell’altro caso in cui i prezzi prima segnano una prevalenza della domanda e poi scendono. Noi ci posizioniamo a valle del trend rialzista, catturando ex-post il ribasso dei prezzi.

Tutti credono nelle medie mobili? Se dobbiamo essere onesti, in questo, vi diremo: E’ vero, non tutti credono nelle medie mobili ma il problema non è rappresentato dall’approccio delle medie mobili in sé e per sé, quanto dalla non predicibilità “statistica” del mercato. Il mercato non ha lumi, si muove da sé ed anche l’inversione di rotta non segue leggi “matematiche” particolari. Vi è chi contrariamente sostiene che il mercato, nelle sue imperfezioni, contiene sempre le informazioni sul passato nel futuro.

Vi basti sapere che sarebbe troppo facile stralciare un approccio metodologico come non veritiero e certe volte funziona, quando rispecchia a dovere il mercato che studiamo.

Molti software di analisi tecnica falliscono…ci dice chi li ha provati! Attenzione, i software non falliscono mai…sono degli abili esecutori. L’errore cognitivo è nel modello (algoritmo o istruzioni di esecuzione) e chi non ha mai cercato di ragionare su ciò, non si preoccuperà di constatare se quella formula consigliata per il trading rispecchi o meno le attuali condizioni del mercato. Non diamo colpa ad una macchina e tanto più a noi stessi! Ragionare è d’obbligo con l’analisi tecnica per il trading binario.

Ora capirete certamente questa media mobile

Non è del tutto chiaro? Nella prossima lezione vedremo come è possibile sfruttare la media mobile per il trading binario.

Concludiamo dicendo che:

- la media mobile non si presta bene per fornire un pattern di inversione o un segnale di inversione ma può essere utilizzata per entrare sul mercato quando si prevede che i prezzi cambino direzione

- ciò che ci permette questa “furbata” è l’effetto “ritardo” che ha la media rispetto alle osservazioni istantanee. Perché? Solitamente, quando 150 investitori domandano quel titolo ed il mercato si riscalda, ci saranno altri 500 che domanderanno quel titolo! Cosa fa un valore superiore alla media? La alza. Quindi, avremo sotto gli occhi un trend rialzista. Ci possiamo aiutare meglio con medie a diversa velocità.

- scegliere il periodo di osservazione per la media non è pura formalità e dipende anche da quello che osserviamo, oppure potremmo voler intenzionalmente sfruttare la volatilità intra-day scegliendo medie molto corte. Quanto più scegliamo medie lunghe, tanto più dobbiamo fare attenzione che il periodo possa essere suddiviso in “fasi” dei prezzi e che non vi sia una “rottura” del ciclo dei prezzi, espresso dalle loro “leggi”.